| 预计阅读时间:5分钟

今年5月初,「跨境理财通」实施细则意见稿发布,酝酿多时,细则的发布意味着跨境理财通的正式开通指日可待。届时,港澳居民可以拓宽到内地投资的渠道,内地居民也可以依托香港作为国际金融中心的优势,增加投资组合的多样性。

理财产品因地制宜,各有千秋。香港的理财产品得益于其低利率环境,具有独特的优势,不如本期就来分享一下香港的利率吧(香港人习惯称“息口”)。

三种「息口」

在香港所使用的利率有三种,分别是「Hibor Rate」、「Libor Rate」和「Prime Rate」,以下我们来逐一介绍。

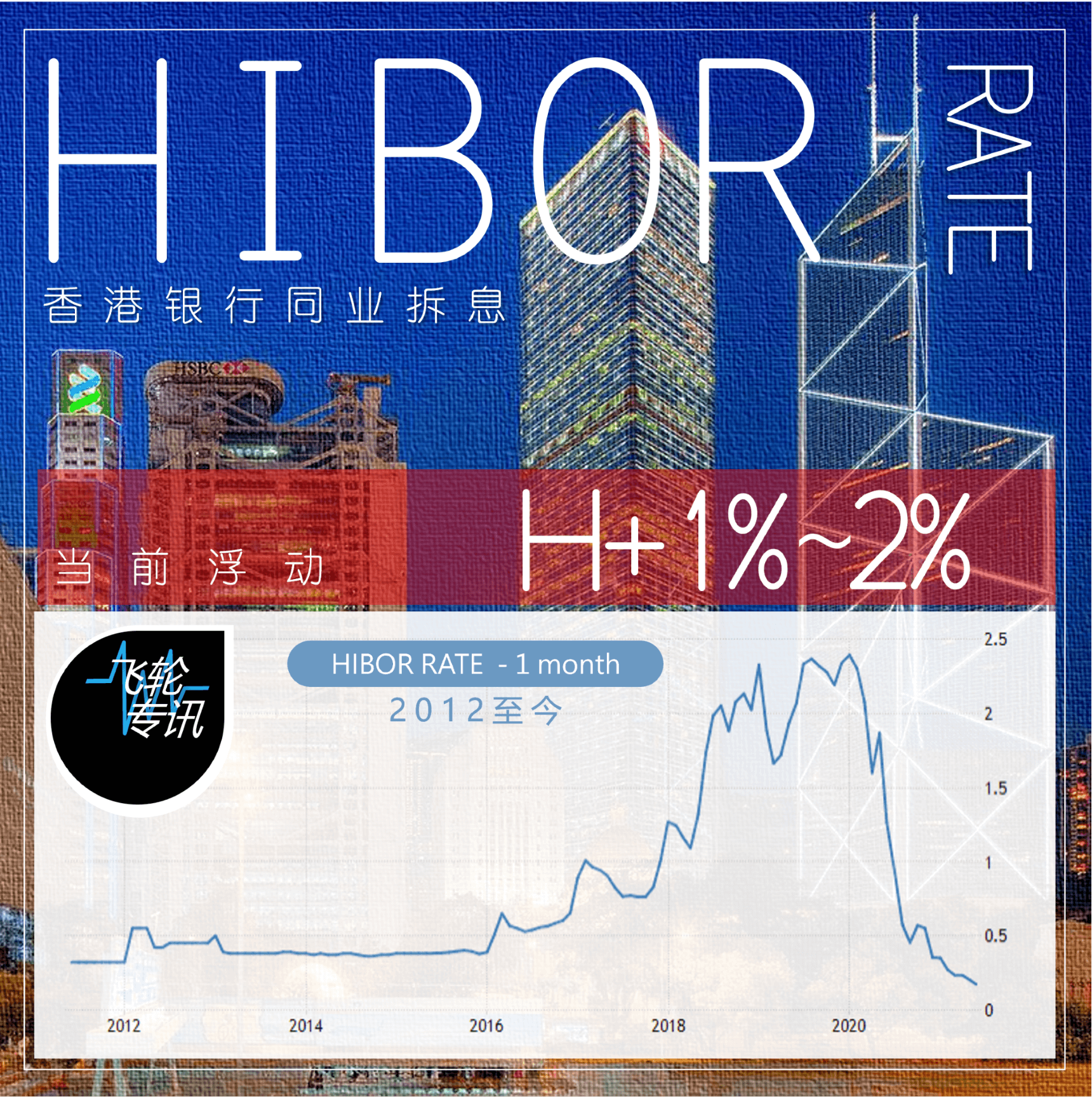

首先是「Hibor Rate」,即香港银行同业拆息,也就是银行与银行之间互相借贷的利率,作为当借贷成本以“港元”计价时所参考的利率。具体期限分为隔夜、一星期、二星期、一个月、二个月、三个月、六个月、十二个月。多为参考一个月Hibor。

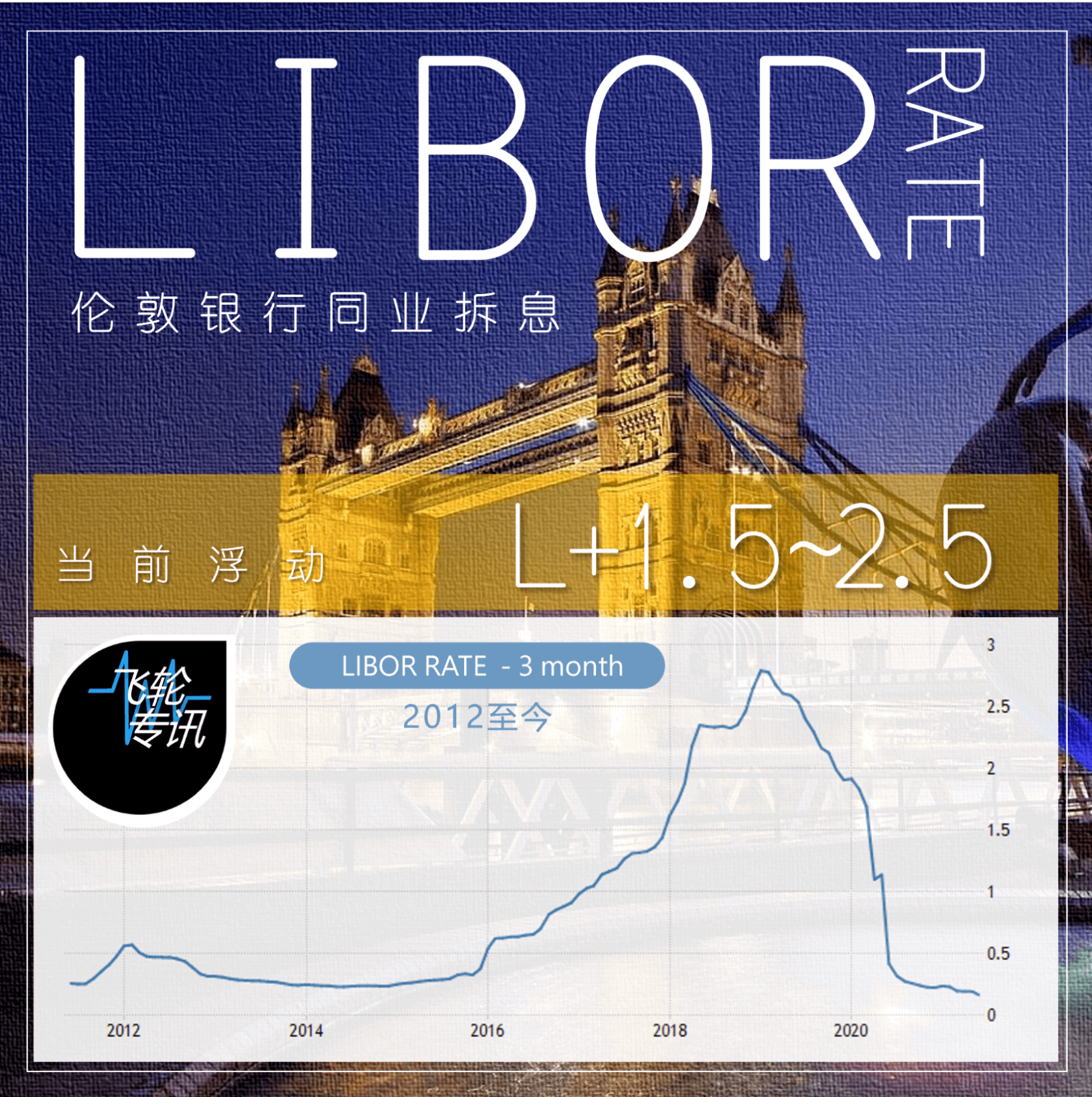

而「Libor Rate」 则是伦敦银行同业拆息,当借贷成本以美元计价,一般会参考 Libor Rate。

最后是「Prime Rate」,即最优惠利率,是银行对特定贷款对象提供的较一般贷款利率低的利率,该特定对象一般是指信誉良好,抵押资产非常优质的客户。Prime Rate 的好处是比较稳定,因此绝大部分的银行产品都提供 Prime Rate 计息的选项,毕竟投资的年期可短可长,较稳定的利息浮动自然能减轻利息损失的风险。

回顾不同利率的历史走势,就不难发现它们的特性。

其中,一个月「Hibor Rate」的浮动幅度较大,从2012至2016年还维持在“0.5%”以下,随后有所上调,到了2020年几乎触及“2.5%”水平。所以选用该利率进行融资时需留意浮动风险。

而「HKD Prime Rate」于2012至2018年间都没有太大波动,只有在2019年曾经加了百分之一厘(%)。那边厢美国已进行过多次加息,即使考虑到港元与美元挂钩,香港这边的利率也只是轻微上调,并维持在较低水平。这要得益于自由市场竞争充分、法律法规完善、拥有庞大资金池等因素,再加上当下仍处于美国放水的进程当中,热钱持续涌入……以上种种,使得「Prime Rate」相当稳定,没有太大的波动。

最后再来看看三个月的「Libor Rate」(多为参考三个月的Libor),与Hibor相似,Libor于2012至2016年间平均在“0.5%”以下,其后一度涨超2.5%,并在2019年触及历史高位,不久前才回到“0.1~0.2”的低水平,可见其波动也相对较大。

以上只是「基准利率」,香港的商业银行会根据贷款类别在此基础上作一定幅度的浮动。目前「Hibor Rate」的浮动通常介乎“H+1%~2%”之间,其中楼宇按揭(房贷)在H+1.3%左右。以5月24日公布的Hibor 0.08%为例,+1.3%也就是1.38%,也就是说,我只需支付1.38%的利息就可以把钱借到手,成本如此低廉,难怪香港人钟情于买房。

而参考「Prime Rate」则需减去点数,目前的浮动范围在P-2.5%~1.9%之间。需要注意的是,Prime Rate也分「大P」和「小P」,「大P」比「小P」高0.25,作出浮动时也相应变成P-2.75~2.15,最后得出的实际利率是一致的。不同银行使用的P会有所不同。

「Libor Rate」当前的浮动范围介乎“L+1.5%~2.5%”。

隔岸有别

相信大家在了解完香港的利率之后,都有同样的印象:与内地相比,香港的利率实在太低了。这使得香港民间的借贷活动非常活跃,相关业务也较为成熟规范。在内地提及融资的气氛跟在香港可谓大相径庭。

内地的资金成本较高,与其市场开放程度(对外开放才40余年)、商业诚信度,法制的健全程度皆有关。银行体系中的国有银行,通常给人以可靠的印象,可基本上只对接政府、国企的贷款项目,根本不是大众的理想融资渠道,而民营银行贷款则需支付高利息。银行体系外的经营者则良莠不齐,“爆雷”事件多出于此,给「融资」、「借贷」抹上浓浓的负面色彩,许多不明就里的民众谈「融资」色变。

其实,融资在人们生活当中扮演着重要角色,例如在提及大多数人的刚需——买房时,融资提供的杠杆提高了资金效率,人们再也无需等到凑齐全款才来买房。此时,如果利率低,还的房贷利息也就少,你用更低的资金成本圆了对家的向往。资金成本举足轻重,对投资者而言更是如此,因为,资金成本直接影响投资回报。

低利率成就高回报

举一个简单的例子就能明白:假设某投资产品3万元起投,可你的口袋里只有1.5万元,于是你以每年10%的利息借了1.5万元来满足。一年后,你用这3万元赚了4500元,也就是15%的回报。你的净回报只有3000元,因为你还需支付贷款利息1.5万元x 10% = 1500元。在这个例子里,融资让你没有错过一笔不错的投资,杠杆的使用还把实际的年化回报由15%增加到了20%。

然而,如果利率只有5%呢?在本金与收益率不变的情况下,你只需要付出750元成本,实际年化回报增加到了25%。

别小看了这5%省下的利息,在复利的作用下假以时日,将是一笔不小的数目。

杠杆的高效运用离不开低利率。试想,如果所支付的利息已经等于或高于回报,这项投资便毫无意义。香港与中国内地间的利率差距,也使得香港成为平均收益率更高的金融服务中心,这便是低利率赋予香港的优势。

| 免责声明 | 本文所提供的资料仅供参考,并不构成任何投资建议、邀约。在进行任何投资决策前,你应切合自身情况自行判断及分析,或寻求专业人士的独立投资建议。

有关飞轮 About Flywheel

飞轮财策是一支经验丰富的投资顾问团队

服务基于香港证监会1号(证券交易)

4号(就证券提供意见)

6号(就机构融资提供意见)

9号(提供资产管理服务)牌照

香港专业保险经纪协会牌照(PIBA)

澳洲金融服务牌照(AFSL)以及企业融资牌照

凭借香港国际金融中心的特殊优势,搜罗全球最优质金融工具,为内地及香港两地客户提供“全平台、一站式”的资产配置服务

◆ 思考时间 BLINK MOMENT ◆

低利率还能带来什么机遇?