- 预计阅读时间:8分钟

我们从呱呱落地到垂垂老矣,贯穿人一生的不外乎生老病死,既然无法回避就要设法应对周全,是的,我们渴望人生的每一个阶段都得以妥善照料,也就需要一个能协助我们管理风险的工具——保险,它能够在意外、生病时,减少我们的经济损失,并协助我们尽快复原,重新站在人生的跑道上。

接下来我们该问的问题是:如何善用它?

我们依次走过人生的各个阶段:婴儿、儿童、青少年、中年、老年,每一个阶段我们所扮演的角色、自身的健康状况、财务状况、生活重心等都不尽相同,每个阶段也必然有不同的责任和风险,制定保险方案时也应该根据这些特性进行科学合理的规划,量体裁衣。我们常说没有一份保障方案适用于所有的人与家庭,说的就是这个意思。

我们先从成长期(0~18岁)说起。先说一个小故事吧, 故事的主人翁是两位妈妈——「好聪明妈妈」和「小糊涂妈妈」。恭喜两位妈妈分别诞下了健康小宝宝,然而两位妈妈接下来的选择将影响两位小宝宝的成长和未来。

好聪明妈妈

好聪明妈妈和丈夫是一对在职父母,两人手里大约有一百万元的流动资金。第一次当爸妈当然是一件让人非常值得开心的事情。在一次聚会中, 好聪明妈妈从友人口中得知, 原来在宝宝出世前, 就可以为他/她准备人生第一份保险——重疾险。好聪明妈妈明白,一生无忧的保障是送给宝宝最珍贵的礼物, 于是她毫不犹豫, 立刻就为宝宝投保了。这样万一宝宝患上先天性疾病或其他危疾,也能够泰然面对。

0–6岁 宝宝出生第十天, 名字也取好了,乳名叫:聪聪, 好聪明妈妈知道头十五天是为聪聪安排医疗保障的黄金时间, 所以决定送给聪聪第二份礼物, 这次好聪明妈妈选择的是「高端医疗险」,为什么呢?小孩子活泼好动,难免磕磕碰碰;抵抗力差,小病小痛一定在所难免。公立医院资源比较紧张,要看上病通常需要经历漫长的等待时间,宝宝很遭罪……她希望在聪聪生病或受伤时候能得到最贴心和周全的照护。

聪聪三岁那年,有一天突然发起高烧来,这可急坏了爸妈,一刻不敢耽搁就把聪聪送私家医院去,而且很快就得到医生的诊治,随后安排了留院观察。私家病房的环境相当舒适,病房里除了聪聪的床位,还贴心地设有陪护的床位,这样一来,妈妈累了也可以休息一会。

两天过后,聪聪已经没有大碍,只是出玫瑰疹而已。然而,出院的费用已经上万元了,走运的是,好聪明妈妈早在聪聪出生后不久就为他安排了医疗保障。

后来聪聪分别在4岁和6岁那年受了伤需要缝针,多亏了这份高端医疗险,把前前后后合共差不多十万的医疗费用全报销了。也就是说,好聪明妈妈因而节省了差不多十万,完全不用自己掏腰包。

7-12岁 眼看聪聪就要读小学了, 好聪明妈妈意识到,聪聪将来在学业上的开销可不少, 例如每年的书本费, 订做校服的费用, 补习费, 课外活动费……..想让孩子开拓视野吧,升上高年级还要参加学校举办的海外游学团, 到处都要花钱! 把钱存到银行几乎没什么利息, 她对股市操盘又一窍不通,更不用说让她天天盯着那些股票有多烦。于是她开始盘算,有什么方法可以让手里的资金稳定增长又不用操心呢? 最后,她选择了「储蓄分红险」作为聪聪的教育基金。

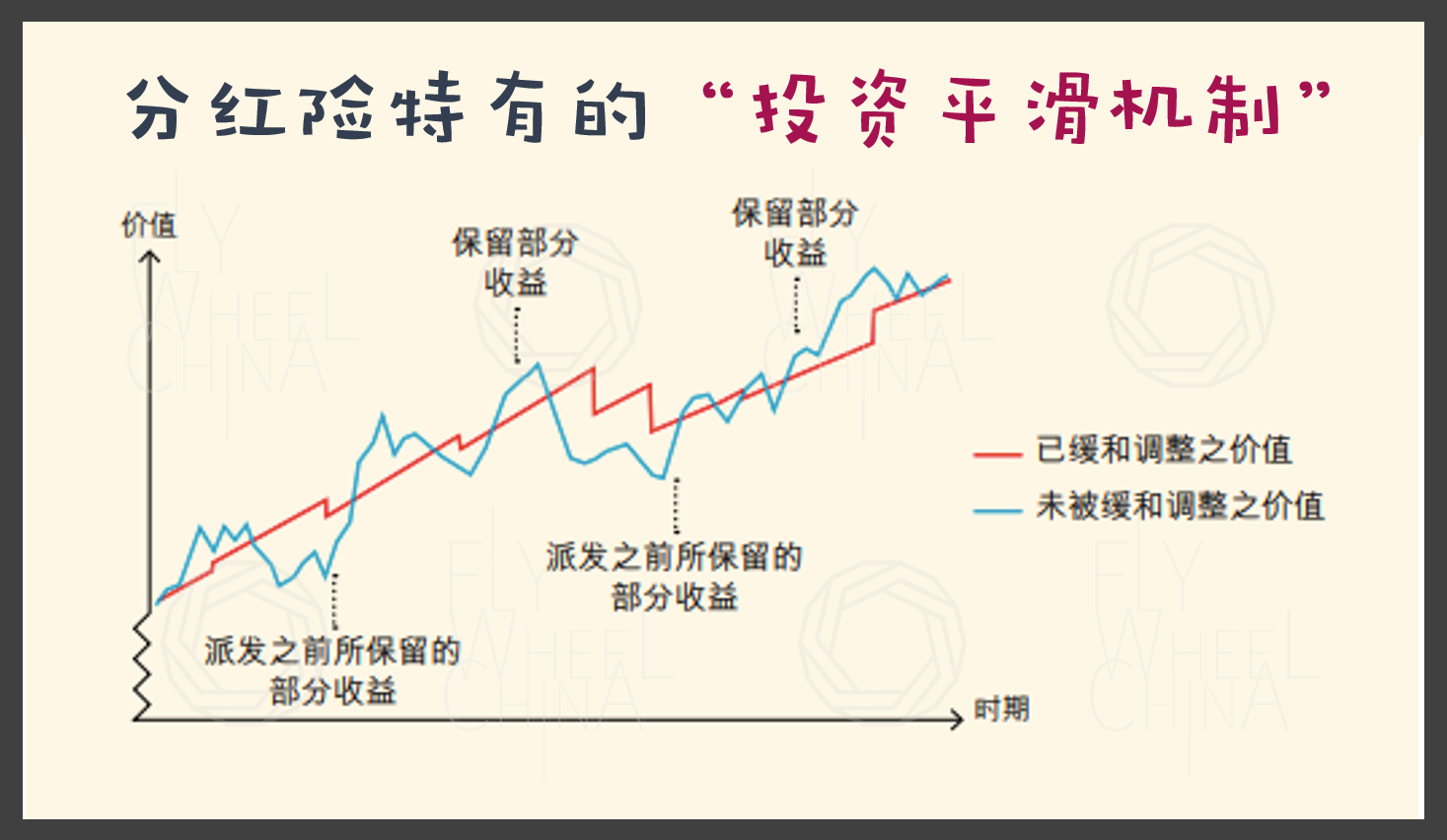

作为一笔中长期投资,「储蓄分红险」的长期资产属性可谓无双,它特有「分红特别准备金」,通过「投资平滑机制」吸收市场波动,稳定投资回报,其运作机制是在市况较好的年份保留部分的收益,在市况不好的年份则派发之前保留的收益,从而保证我们的投资收益是一条稳步上扬的曲线。

另外,储蓄分红险还能一次性锁定终生的收益率,这样便可以无惧市场与经济周期的波动性,尤其在当前利率持续走低的趋势底下,这些特性让好聪明妈妈非常安心。

13-18岁 聪聪读初中时第一次离开爸妈, 因为他要参加学校的游学团,这两年的游学经历充实无比,让聪聪大开了眼界,好聪明妈妈每年从教育基金里取出 3万作为游学的费用,也就意味着,供聪聪游学的费用里,有一部分是被动赚回来的“睡后收入”。

最后, 聪聪顺利考到大学, 爸妈当然感到非常欣慰,然而大学的学费……差不多要五万一年, 四年就要二十万* (本地生)。相信大家能猜得到,这笔费用也是从提前准备好的教育基金里领出来的。更重要的是,好聪明妈妈言传身教,给聪聪灌输了一个良好的理财观,也让他亲身体验通过这种配置手段带来资源利用的高效性与便捷性、以及意识到做好风险转移以及管理的重要性。

听完故事的前半段,你一定觉得这位好聪明妈妈真的好聪明呀,懂得未雨绸缪,不仅把聪聪生病、受伤所造成的经济损失风险给转移掉了,还运用了「投资平滑机制」x 复利攒了一笔可观的教育基金,确保聪聪能接受良好的教育。

小糊涂妈妈

小糊涂妈妈是一位全职妈妈, 丈夫是一名生意人。在经济景气那几年,由于丈夫的生意做得不错,很快也攒下了一百万。因为先生工作忙碌,应酬比较多,对家里的情况一直很少过问,更不用说给家人及自己的保障。小糊涂妈妈则忙于操持家里的事, 根本没心思去了解什么保障呀、教育基金之类的……她的宝宝也快出生了。

0-6岁 宝宝出生快三个月了,这位妈妈才给他取名叫——小森,宝宝的降临让小糊涂妈妈更忙了,将宝宝的保障安排完全抛诸脑后。小森转眼就两岁了。有一次发烧,小糊涂妈妈抱起小森就往附近的公立医院跑, 排队的人很多,也不晓得等了多少个小时, 心急如焚的她不得不抱着小森转到私家医院去, 来回辗转不仅让人身心疲累,由于小糊涂妈妈并没有为小森配任何的医疗保障,出院的时候自掏腰包花了三万多元。

7-12岁 小森转眼到了读小学的年龄。跟其他小朋友一样,每逢开学免不了一笔不小的花销,跟好聪明妈妈不同的是,小糊涂妈妈并没有为小森设立教育基金,每年的教育支出自然要从那一百万存款中扣除。友人劝小糊涂妈妈应当尽早为宝宝准备教育基金, 然而当时丈夫生意上急需资金周转, 也就搁置了。如此一来,原先一百万的存款,就剩下不到80多万了。

……

13-18岁 小森完成了中学, 并顺利考进大学。众所周知, 大学每年的花销也不少,小糊涂妈妈由于没有提前规划小森的教育基金, 也没进行其它投资理财,这几年大学的费用都得从存款里扣, 因此当小森大学毕业后, 存款仅剩下60多万了。当小糊涂妈妈发现存款越来越少时, 为当初的疏忽和短视后悔不已!

人们往往为自己找太多的借口而不去好好检视自己的财务状况和风险管理:我没时间、我不懂、我不会这么倒霉吧、还不如省点钱……犹豫间浪费了复利发挥效用所需的时间,蹉跎间错失了本来可以获得的优质资源还有金钱。

如何配置

根据国家统计局的数据,2019年中国有约1460万婴儿出生。

如果你是这些新生儿的父母,会如何为他们做好保障、科学配置他们的第一份保险呢?

成长期的特点 抵抗力差、自我保护意识弱、意外发生概率高、无经济能力;

配置原则 家庭经济支柱优先;

为人父母心疼孩子、希望给孩子最好的能够理解。然而从家庭的角度出发,保障的核心应该是家庭经济支柱,并在做好了保障后再考虑教育金规划,这一阶段的保险预算无需太高,一切皆遵循量力而行的原则。

推荐方案:少儿医保+意外险+重疾险+(其他医疗保险)

| 医保(仅限内地居民):可提供公立医院门诊、住院报销等保障,孩子平时发烧,肺炎等一些小病,或者磕碰、擦伤,医保基本都能覆盖。医保是国家福利,也是基础性保障,对于新生儿而言,最先配置的应该是医保。

| 意外险:孩子天性好动,平时磕磕碰碰、摔伤、烫伤的概率较高。因此,由于意外引发的医疗费用是关注的重点。

| 消费型重疾险:由于保险的迭代比较快,也考虑到通货膨胀,可以考虑为孩子先购买保20年或30年的消费型重疾险,保费上也比较相宜。等孩子成年后,再补充终身型重疾险。

| 医疗险:医保在报销范围(药品/诊疗项目/服务设施)和报销比例上有一定的限制,且仅限于在公立医院普通部就医。内地目前比较主流的百万医疗险,就医范围虽然跟医保一样,也只限于公立医院普通部,但报销范围和比例都有所拓宽,可作为医保的有效补充。在经济条件允许的情况下,才考虑享有医疗资源更丰富、就医环境更舒适的中/高端医疗险。

有关飞轮 About Flywheel

飞轮财策是一支经验丰富的投资顾问团队

服务基于香港证监会1号(证券交易)

4号(就证券提供意见)

6号(就机构融资提供意见)

9号(提供资产管理服务)牌照

香港专业保险经纪协会牌照(PIBA)

澳洲金融服务牌照(AFSL)以及企业融资牌照

凭借香港国际金融中心的特殊优势,搜罗全球最优质金融工具,为内地及香港两地客户提供“全平台、一站式”的资产配置服务

◆ 思考时间 BLINK MOMENT ◆

你会给宝宝配齐保险,而自己却“裸奔”吗?