預計閱讀時間:8分鐘

在開始之前希望你能想想以下兩個問題:

- 你可曾想過自己在幾歲退休嗎?

- 你聽說過多少種退休方案?

FIRE族

世界上有一群人渴望著30歲、40歲退休,並踐行所謂的「4%法則」,這群人被稱為「FIRE族」,這股最早在歐美興起的FIRE,全稱是Financial Independence, Retire Early,意思是財務自由,提早退休。免不了有人質疑:這大概是那些不願工作,一心只想退休的人所產生的奢想吧。其實不然,根據紀錄片「Playing with FIRE」的走訪與觀察,FIRE的成功踐行者們不僅橫跨不同的族群、收入、年齡,階層,有跨國企業的高管,也不乏月收入不高的家庭、單身人士等,但他們有著共同的理念:不願再被不喜歡的工作束縛、不再被消費主義裹挾,奪回時間與人生的主導權。

FIRE族就是這樣一群人,他們信奉的「4%法則」是在1994年,由麻省理工學院學者威廉·班根(William Bengen)提出。他分析了美國過去75年來的股市和退休案例後,歸納出:“只要在退休第一年從退休金本金中提取不超過4.2%,之後每年只要根據通貨膨脹微調,即使到過世,退休金都花不完。”

它的基本邏輯是:無論賺多少錢,都要過極簡的生活,以求儲蓄率達到50%或以上。根據「4%法則」,當你攢夠一年生活支出的25倍後,你就可以退休了。

縱然30歲退休對許多人來講不切實際,但如果說有什麼方法可以讓你提前10年20年退休,是不是也足夠讓人心動呢?

Magic NO.「25」

FIRE族實現財務自由的具體做法可能因人而異,但都基於一個神奇數字25和一條簡單公式:你退休後的年預期開銷 x 25。

舉例 陳大文預計他退休後每個月的生活開銷是$20,000,一年則需要$240,000,那麼$240,000 x 25=$6,000,000就是他需要攢的退休金

我們再仔細看看「4%法則」是如何運作的。

陳大文在第一年取出退休金的4%,也就是$6,000,000 x 0.04 = $240,000出來花……

看起來很簡單對不對?但要做到也不容易:

1 需要一筆不小的本金;

2 每年的投資收益(被動收入)>4%,也就是確保被動收入>提取速度;

3 每年支出不能有太大變化。有批評者認為,「4%法則」有意無意忽略了極端情況,如自然災害、大病醫療等,提醒我們將這種情況也納入考慮,基本的保險保障在人生風險的防禦體系中不可或缺。

為了提高成功率,我們需要以下「量化四部曲」。

量化四部曲

步驟一 算出自己的財務自由數字

陳大文預計他退休後每月支出 $20,000 x 12個月 = $240,000

根據「4%法則」,他的退休金需要600萬。

但還沒完,陳大文預估15年後需要80萬作為兒子留學費用,我們還得推算這80萬放到現在是需要多少錢,先假設投資的年化收益為7%,得出大概29萬。

像這種大型一次性支出,如買房、買車、醫療支出都以這種方法算出,然後加在根據「4%法則」得出的退休金後面,就可得出陳大文的財富自由數字是628萬。

好像…距離不小,先別急,我們繼續往下看。

步驟二 拆解目標

我們把628萬拆解成容易達成的小目標。怎麼算?線上計算器已經為你準備好了:

陳大文想在10年後退休,他的投資帳戶已經有16萬,我們用線上計算器算出陳大文往後只要每年存43萬,每個月大概存3萬5。

萬一存不到怎麼辦?

1 延長退休的時間

2 把財務自由的數字降低

另外,我們對照計算結果還發現:

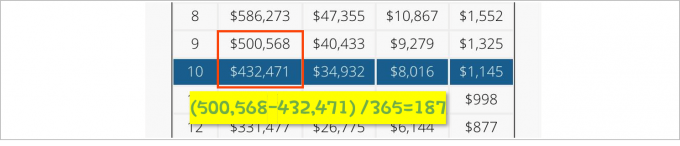

把下面兩個數字的差額算出來是187,也就是說,陳大文只要每天多存187,就可以提前一年退休,從原本的十年縮短到九年。

步驟三 弄清目前進度在哪裡

在這一步,我們需要好好填寫自己的「資產負債表」,就可以算出目前的進度在哪裡。「資產負債表」裡的數字是我們財務狀況的重要指標,需要定期檢視。

為了提升自己的淨資產,負債得好好處理,建議從利息最高的債項開始清償。

步驟四 開始加速

1 想辦法省錢

2 計算你的真實時薪是多少?

列出在哪些地方可以把錢省下來以後,我們來算算你的真實時薪是多少。

算完之後你會大吃一驚,一份正職工作所花費的生命和時間遠遠超乎你的想像,我們每小時能賺到的錢其實比我們想像中的要少。我們可以用這個來評估花錢的真實代價。

買東西前我們要思考:如果買的是無法產生收益或增值的東西,是不是值得花這麼多的時間?為了它,你能否接受晚幾年退休?你買的東西能帶給你的愉悅能持續多久?然後你就要作出衡量跟取捨了。

3 計算被錯失的未來價值。用下方的計算器算算,假如沒有買XX,而是用於投資,若干年後會變成多少錢。

可以看出,買東西時不止損失現在付出的金錢,還錯過了讓錢滾大的機會。因此買之前不妨問問自己,這筆錢在現在還是在未來對自己更有價值。

4 開始用百分比思考

5 儘早開始投資

6 動態提取策略

像「4%法則」這種利用資產配置進行退休規劃,之後再定期從裡面拿固定比例的錢出來花的策略,在國外已經被財務顧問跟學術界廣泛應用,與國內仍把存款放在銀行或靠炒股票的觀念大相徑庭。

除「4%法則」這種隨通脹調整的固定提取方式,其實還有另外一種策略——「動態提取策略」,分析表明,後者能根據投資收益的波動作出調整,因而更加靈活,可持續性也更高。在此舉例說明的就是其中一種較簡單的「動態提取策略」。

結語

本文的最終目的是希望讓大家看到,通過對看似不可能的事情進行分解、量化,我們可以大大提升實現的概率。而我們也見證了身邊一些朋友因而加快了邁向財務自由的腳步。許多人啟程了,你呢?

P.S. 推薦另一款好用的退休計畫電腦

有關飛輪 About Flywheel

飛輪財策是一支經驗豐富的投資顧問團隊

服務基於香港證監會1號(證券交易)

4號(就證券提供意見)

6號(就機構融資提供意見)

9號(提供資產管理服務)牌照

香港專業保險經紀協會牌照(PIBA)

澳洲金融服務牌照(AFSL)以及企業融資牌照

憑藉香港國際金融中心的特殊優勢,搜羅全球最優質金融工具,為內地及香港兩地客戶提供“全平臺、一站式”的資產配置服務

◆ 思考時間 BLINK MOMENT ◆

你認為該從幾歲開始為退休作準備?