- 預計閱讀時間:7分鐘

導讀:以下內容或許含有讓人不安的因素,一部分人可能還會體驗切膚之痛,如果你也是其中一份子就要注意了,一定要讀下去。我們無意在你傷口上撒鹽,可傷口不處理呢,很有可能會落到不可挽回的地步。

散戶在投資股票時會處於何種心理狀態,我們今天就來讀一讀。(你都有哪些傷口,我們今天就來扒一扒)

只想贏不想輸

第一個散戶典型的心理呢,叫「只想贏不想輸」。

這裡的「想」,有兩層含義。第一層呢,是指眼裡只有「贏」,沒想過「輸」,這也正常,誰會希望輸啊;第二層是只想到怎麼去「贏」,卻沒想過萬一「輸」了怎麼辦,由於缺乏應對機制,往往會輸得更慘。

在繼續剖析下去之前,我們先來聊聊什麼是股票交易。

首先,股票交易的買方和賣方,彼此有著供需關係。而股價,很大程度上是由情緒驅動的,情緒通常又分為樂觀和悲觀。

對大多數散戶而言,當股價上漲的時候,尤其是大漲的時候,情緒是非常樂觀的,總以為這樣的漲勢會持續下去。

當股票下跌時,尤其是大跌的時候,情緒往往是悲觀的。在大盤出現暴跌時則演變成恐慌,結果不難猜:就是不問價格地瘋狂拋售。

在股市上,無論是樂觀還是悲觀,情緒總是容易被放大,這就是大多數散戶「追漲殺跌」的根本緣由。

其實股票市場的正確打開方式往往是反人性的:當人們都處於恐慌的情緒當中,我們應該大膽進場;而在大多數人貪婪、過度樂觀之時,反而是我們該保持冷靜和謹慎的時候。

巴菲特爺爺的名言如雷貫耳:

所以在股票市場上,我們應當還未贏(盈),先學輸。唯有要先學會輸,才懂得如何去贏。

如果這句話讓你很困惑,那就對了。至於為什麼需要先學會“輸”,你必須瞭解一個鮮為人知的事實:

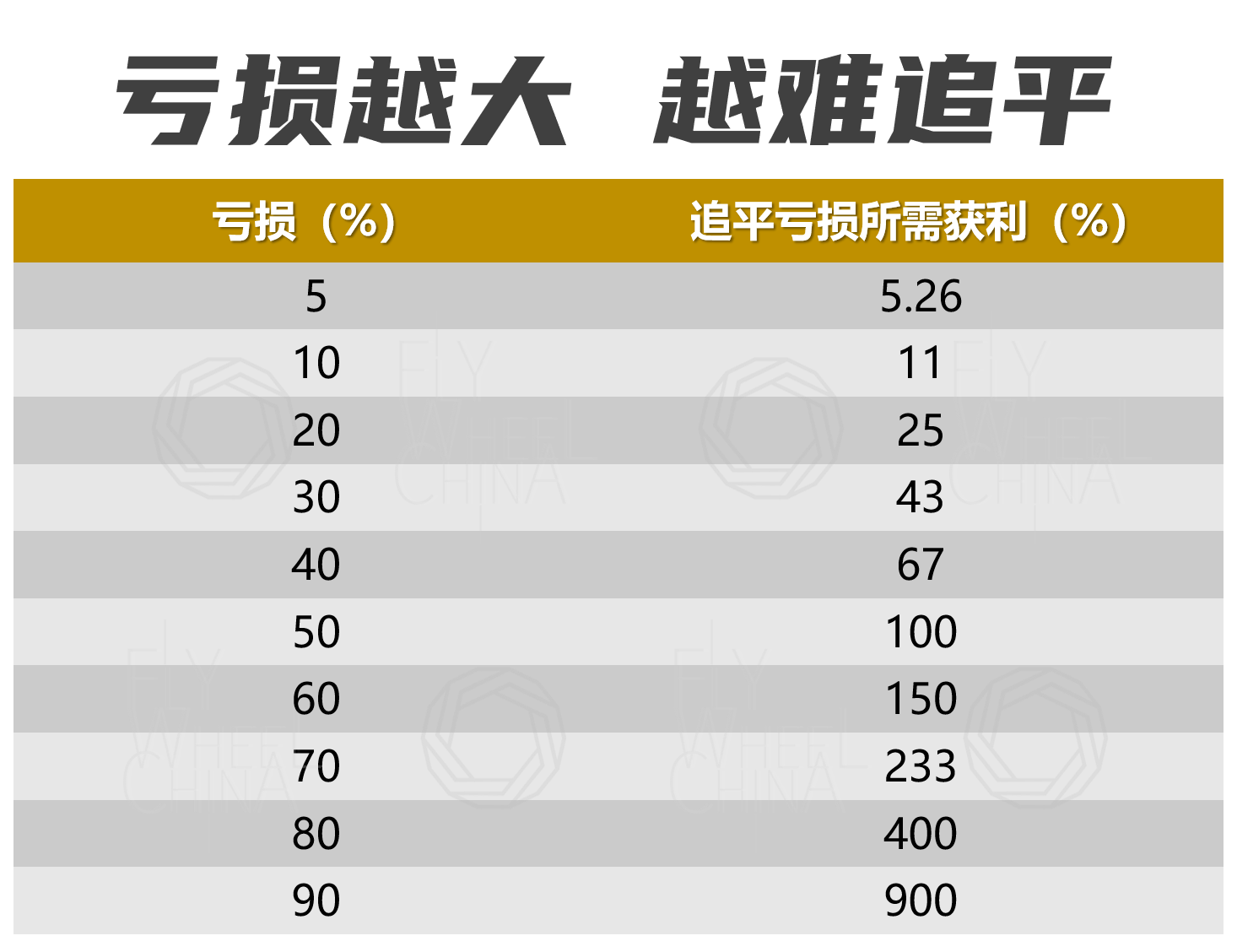

當一支股票下跌了50%,接下來你便需要獲利100%,才可以追平(粵語裡稱為“返家鄉”)。如果下跌了90%,想要“返家鄉”基本上是沒有希望了。而當虧損只有5%,追平虧損只需要與之相當的百分比——5.26%,而追平10%虧損所需要的代價也還在大多數人能夠承受的範圍內,儘管我們更推薦把虧損控制在7%以內,來避免諸如跳空下跌所造成的滑移虧損(slippage)

愛抄底

人性使然,「抄底」恐怕是散戶們最常犯的錯誤了。尤其在遇到處於歷史低位的股票時,一想到自己的成本比別人低,以為撿到了「便宜貨」,心裡面偷著樂呢。

心想:都跌了80%了,還能怎麼樣?可事出必有因,一支股票既然創下了歷史新低,一定是發生了什麼我們還不知道的事情,而一些機構投資者們早已在消息面上佔據了先機,沽貨離場,才發動了這一波行情。而我們又怎麼會知道這一波下跌已經到了尾聲?不會一波低於一波,而且不停地創新低呢?甚至有些最壞的情況是,用不了幾個月這支股票就被停牌了。

很多人甚至越低越買,想著向下攤平成本,他們就是這樣被套牢的,手裡的股票成了吃不了的“蟹貨”(粵語)。

不懂得止損

許多散戶眼看自己持有的股票下跌了相當大的幅度後仍不捨得賣出。

這些人當中又出現兩種態度:

| 一部分人不再關注自己的股票帳戶,妄想第二天股價會漲回來。

| 還有一部分人會選擇越跌越買,想要向下攤平成本,直到把子彈打光後就只能乖乖被套牢,動彈不得。

我們不希望你是任何一種情況,因為那只會讓虧損面一再擴大。留得青山在,哪怕沒柴燒,不想虧損擴大到難以追平,你需要做的是「止損」。

只有止損才能保護你在之前的交易當中得來不易的利潤,而不是逆勢而為向下攤平,我們常以為這樣做便可以降低成本,殊不知現實情況是,你的成本跟股價的走勢沒有必然聯繫,也就是說,你的買入價有多低,根本不影響股價未來的走勢。墨菲定律告訴我們:要跌的早晚會跌。

所以我們要做到截斷虧損,讓利潤奔走!說倒是容易,要做到卻相當困難。

我們用「前景理論 prospect theory」跟大家解釋一下。

這是由丹尼爾·康納曼和阿摩司·特沃斯基做了大量的心理學實驗於1979年提出的關於風險決策的理論。

實驗證實了人在做風險決策時的共性:虧損時會選擇繼續持有,盈利時反而早早賣掉。

我們不妨來做兩道選擇題:

情景一 有兩個選擇,選A能100%確定能得到1萬塊錢;而選B,50%的機會可能得到2萬塊錢,也有50%機會可能什麼都得不到,你會怎麼選?

大部分人會選A對不對,得到確定的少數收益,而躲避得不到的風險。

情況二 選A能100%確定損失1萬塊錢;而選B,50%的機會可能損失2萬塊錢,也有50%機會可能什麼都不損失,你會怎麼選?

大部分人會選B,願意冒更大的風險。

前景理論反映的是典型的風險決策行為:

1、 截斷利潤,讓虧損奔跑:人們在面對盈利時,往往是小心翼翼的,怕好不容易的盈利沒了,所以往往會選擇提前兌現利潤,不願意冒太大的風險;而在面對虧損時呢,因為不願意看到虧損,希望虧損慢慢減少,虧損部分會自己回來,所以選擇冒險賭一把,而不會選擇直接砍掉虧損,以至於虧損擴大。這就是大多數散戶在進行股票交易時的真實寫照,而我們需要做的恰恰相反:截斷虧損,讓利潤奔跑。

2、 當人們面對虧損和盈利時,所表現出的敏感度會不同。其實,虧損所帶來的痛苦遠遠大於盈利所帶來的快樂。

懊悔

散戶總想抓住市場的每一次機會。

股市無論發展到什麼階段都不乏市場熱點,許多散戶就喜歡追逐這些熱點,機會是大是小都想參與進去,分一杯羹,生怕錯過了賺錢的機會。

有這樣的想法本來也無可厚非。然而,在面對形形色色的機會時,我們必須考慮的是:自己是否具備把握機會的能力。

如果不具備,或者超出了自己的能力範圍,純粹的跟風、參與炒作,這種不確定性帶來的風險是極高的。

什麼是超出能力範圍?舉個例子:當想要買入一檔股票的時候,股價已經高出設定的理想買入範圍很多,此時勉強買入只會徒增自己的風險或削減自己的獲利空間。又或者買入一檔股票所建的倉位過於龐大,擴大了曝險。

市場上從不缺機會,我們應該主動放棄一些自己沒有能力把握的機會,而不是盲目追入。

請記住,如果這個機會你沒有把握住,或者說你錯過了這個機會,對你來說,這就不是一個機會,你也無需因此感到懊悔。

僥倖心理

有些人在經歷過一次沒有止損,而股價隨後回升的幸運事件後,會容易產生錯覺,以為自己做了正確的事情,這便助長了僥倖心理。如果得不到糾正,後果將不堪設想,所以時時刻刻都要提醒自己:嚴守止損。

巴菲特爺爺又說過:

猶豫

最後一個散戶心理特質,經常會在關鍵時刻誤了大事。

不知道你有沒有這樣的經歷,在一番精心篩選過後,你對一支股票很有信心,可是到了下單的時候,卻猶豫了半天都下不了決定,心想不如等它再低幾個價位吧,結果就為了省5分錢錯失了買入的良機。

結果第二天這檔股票就迎來一波爆漲,這時後悔都來不及了,早知道……

另外一種情況也好不到哪裡去。眼看這支股票情勢不妙,可心裡的魔鬼就愛拖後腿,讓你再等等吧,說不定很快就反彈呢,正要按下“賣出”按鍵的手又縮了回來。結果股價在往後幾天一跌不回頭,本來是穩穩的盈利,一念之間變成虧損,有沒有覺得似曾相識?

怎麼解決?

這就要切了……要切實執行投資紀律了。

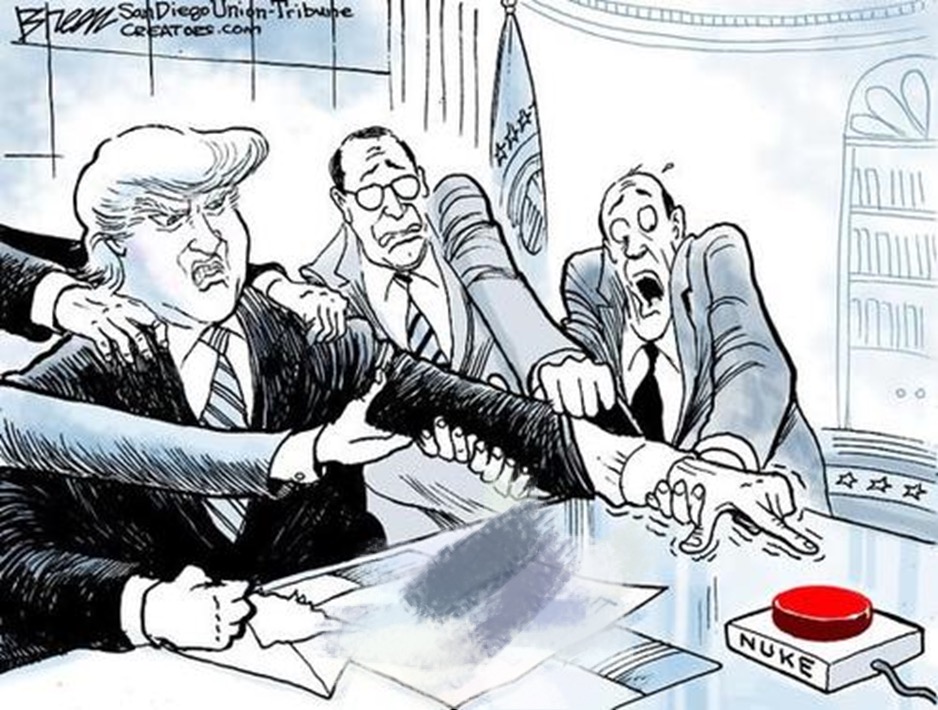

其實買入/賣出股票,並不像電影裡美國總統按下核彈發射按鈕那麼艱難,試想如果有一個自動觸發機制,只要股價到了指定的位置,系統便會自動執行買入或賣出的動作。如此一來,不僅能提高執行的效率,免除一番不必要的天人交戰,而且再也不用擔心因為猶豫而錯失良機了。而這種省心的功能,許多券商平臺都有提供。

結語

散戶之所以為散戶,資訊來源的時效性低、缺乏專業的知識因而難以作出客觀的決定、容易受情緒左右,這些都是散戶的硬傷。通過本文的梳理,希望能幫助到散戶投資者早日擺脫一些常見的心理怪圈,避免不必要的損失。好,我們下期再會。

有關飛輪 About Flywheel

飛輪財策是一支經驗豐富的投資顧問團隊

服務基於香港證監會1號(證券交易)

4號(就證券提供意見)

6號(就機構融資提供意見)

9號(提供資產管理服務)牌照

香港專業保險經紀協會牌照(PIBA)

澳洲金融服務牌照(AFSL)以及企業融資牌照

憑藉香港國際金融中心的特殊優勢,搜羅全球最優質金融工具,為內地及香港兩地客戶提供“全平臺、一站式”的資產配置服務

◆ 思考時間 BLINK MOMENT ◆

你學會應對這些情緒了嗎?